نرخ بهره بین بانکی باز هم بالا رفت

تجارت نیوز نوشت:نرخ بهره بین بانکی برای دومین هفته متوالی صعودی شد و بار دیگر به نزدیکی سقف کریدور تعیینشده رسید. نرخ ریپو اما در ۲۳ درصد ثابت ماند

بانک مرکزی در ادامه روند انتشار هفتگی نرخهای بهره بازار پول، در هفته منتهی به ۲۷ اردیبهشت ماه سال ۱۴۰۲ نیز این گزارش را منتشر کرد؛ گزارشی که در آن آمار دو مورد از مهمترین نرخهای بهره بازار پول، یعنی نرخ بهره بین بانکی و همچنین نرخ ریپو اعلام شده است.

مطابق گزارشی که بانک مرکزی منتشر کرده است، نرخ بهره بازار بین بانکی در هفته آخر اردیبهشت ماه بار دیگر صعودی شد اما حداقل نرخ توافق بازخرید یا همان نرخ ریپو، همچنان بدون تغییر نسبت به هفتههای گذشته باقی ماند.

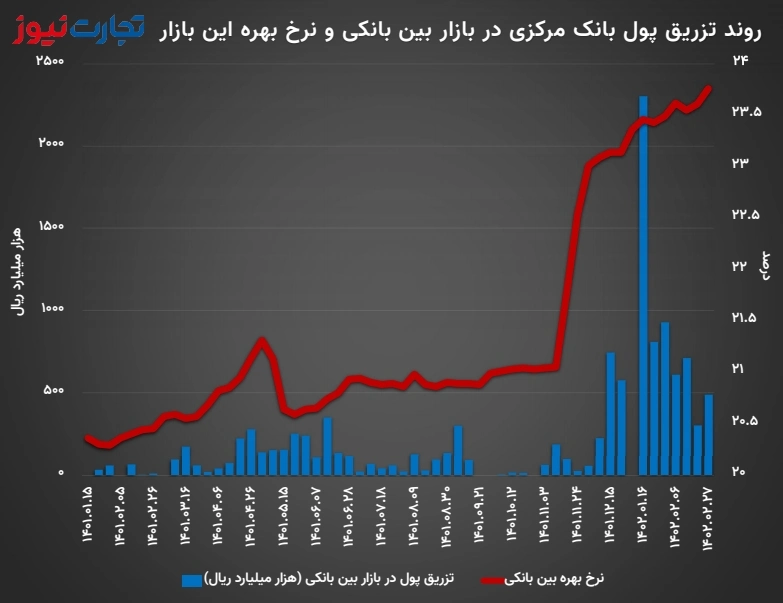

روند نرخ بهره بین بانکی و تزریق پول بانک مرکزی در این بازار از ابتدای سال ۱۴۰۱

صعود ۰.۱۵ واحد درصدی نرخ بهره بین بانکی

بر اساس گزارش بانک مرکزی، نرخ بهره بین بانکی در هفتهای که گذشت ۰.۱۵ واحد درصد افزایش یافت و روند صعودی خود را برای دومین هفته متوالی ادامه داد. به این ترتیب در پایان این هفته، میانگین موزون نرخ بهره بازار بین بانکی در رقم ۲۳.۷۶ درصد ایستاد.

به این ترتیب، با رشدی که نرخ بهره بین بانکی در این هفته تجربه کرد، به قله تاریخی خود رسید و رکورد تازهای را به ثبت رساند.

از سوی دیگر اما حداقل نرخ توافق بازخرید که نرخ معامله بانکها با بانک مرکزی در بازار باز است، برای نهمین هفته متوالی در رقم ۲۳ درصد ثابت ماند.

نرخ سود شبانه در آستانه رسیدن به سقف کریدور

با افزایش نرخهای سود سپرده و تسهیلات در سال ۱۴۰۱ نرخ بهره بین بانکی نیز صعودی شد و در پی آن، بانک مرکزی در اواخر بهمن ماه سال گذشته، تصمیم گرفت که کریدور این نرخ را از ۱۴ تا ۲۲ درصد به ۱۷ تا ۲۴ درصد افزایش دهد.

در این شرایط، نکته قابل توجه آن است که در نرخ بهره بین بانکی حال حاضر تنها ۰.۲۴ درصد تا رسیدن به سقف کریدور تعیین شده از سوی بانک مرکزی فاصله دارد. از سوی دیگر کارشناسان اقتصادی عقیده دارند که نرخهای بهره در ادامه سال جاری در سطوح بالا باقی خواهند ماند و افزایش اندک آنها دور از انتظار نیست.

حال باید دید که نرخ سود بین بانکی در هفتههای آتی، به کدام سو میرود و تصمیم سیاستگذار در قبال افزایش احتمالی آن، تغییر مجدد کریدور است یا سیاست سرکوب نرخ بهره بار دیگر اتخاذ میشود؟

بازار بین بانکی چیست؟

بازار بین بانکی با ایجاد سازوکاری که از طریق آن، بانکها کسری وجوه نقد خود را با استقراض از دیگر بانکها پوشش میدهند، یکی از مهمترین روشها برای تامین نقدینگی در شبکه بانکی محسوب میشود.

در بازار بین بانکی، بانکهایی که در فعالیتهای روزمره خود دچار کسری منابع نقد میشوند، میتوانند این کسری را با قرض گرفتن از بانکهایی که منابع مازاد در اختیار دارند، تامین کنند.

بانکهای مقروض مکلفند که منابع قرض گرفته شده را در تاریخ مشخص که معمولا یک روزه است و با نرخ بهرهای از قبل تعیینشده که همان نرخ بهره بین بانکی است، به وامدهنده بازگردانند.

تزریق پول در بازار بین بانکی افزایش یافت

بانک مرکزی این هفته نیز با تزریق منابع خود در بازار بین بانکی به کنترل نرخ بهره این بازار پرداخت. به طوری که در هفته گذشته، پنج بانک و موسسه اعتباری غیر بانکی با استقراض از بانک مرکزی از طریق بازار بین بانکی، بخشی از نیاز خود را تامین کردند.

بانک مرکزی نیز در پاسخ به این نیاز حدود ۴۹ هزار میلیارد تومان در این بازار تزریق کرد. این رقم در این هفته با افزایش ۶۰ درصدی در مقایسه با هفته پیش همراه شده است. از سوی دیگر نیز ۴۷ هزار میلیارد تومان از منابع قرض داده شده توسط بانک مرکزی به این بانک بازگشت