مشقتهای مسیر مستقیم و میانبر خرید مسکن

باریک بودن مسیر مستقیم دریافت وام مسکن و صعبالعبور بودن مسیر میانبر، راه خانهدار شدن را برای بسیاری از خانوادهها غیرممکن کرده است.

خبرگزاری ایسنا: دو مسیر تسهیلات خانه اولیها با نرخ سود ۹.۵ درصد و اوراق تسه با نرخ ۱۷.۵ درصد عملا راه خرید مسکن را با چالشهای فراوانی روبهرو کرده است؛ زیرا برای دریافت وام تسهیلات مسکن یکم (خانه اولیها) باید نصف مبلغ وام را به مدت یک سال در بانک سپردهگذاری کرد. برای استفاده از اوراق گواهی حق تقدم نیز باید خرید برگههای حدود ۹۰ هزار تومانی و نرخ سود ۱۷.۵ درصد را به جان خرید.

در این شرایط کارشناسان معتقدند، هر دو راه کمکی به خروج از رکود مسکن نخواهد کرد زیرا با توجه به اقتصاد خانوادهها و وضعیت اشتغال، تعداد بالفعل افرادی که از این تسهیلات استفاده میکنند کمتر از ۱۰ درصد متقاضیان مصرفی را در برمیگیرد.

دردسرهای راه میانبر

برای خانوادههایی که پول کافی برای سپردهگذاری یک ساله در بانک ندارند، یک راه کوتاه پیشنهاد میشود اما دردسرهای این مسیر به قدری زیاد است که نمیتوان به آن عنوان “میانبر” اتلاق کرد.

اوراق گواهی حق تقدم استفاده از تسهیلات مسکن (تسه) مسیری است که کارشناسان معتقدند اگر مبلغ خرید اوراق و نیز سود این وام کاهش یابد میتواند بسیاری افراد فاقد مسکن را برای استفاده از این وام ترغیب کند؛ شرایطی که هماکنون وجود ندارد. هم اکنون سقف فردی تسهیلات خرید مسکن از محل اوراق گواهی حق تقدم در تهران ۶۰ میلیون تومان، در مراکز استانها و شهرهای بالای ۲۰۰ هزار نفر جمعیت ۵۰ میلیون تومان و در سایر مناطق شهری ۴۰ میلیون تومان است که این وام به هریک از زوجین تعلق میگیرد و مثلا در تهران این مبلغ ۱۲۰ میلیون تومان میشود.

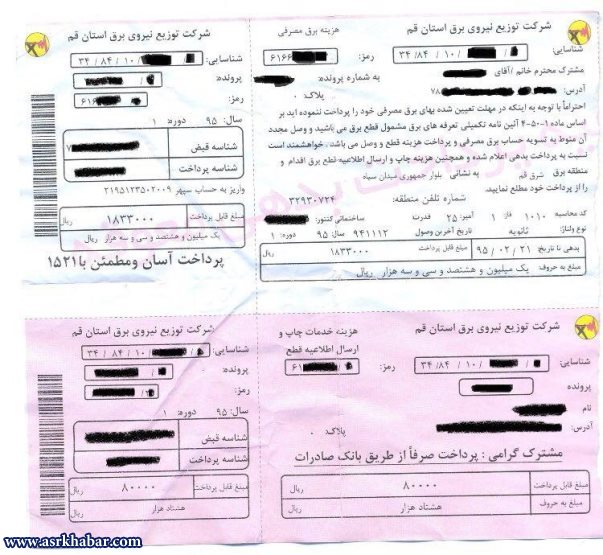

نرخ سود تسهیلات فروش اقساطی خرید واحد مسکونی از محل اوراق گواهی حق تقدم بر اساس مصوبات شورای پول و اعتبار در حال حاضر ۱۷.۵ درصد و حداکثر مدت بازپرداخت ۱۲ سال است. تقسیط نیز به ۳ روش ساده، پلکانی سالانه و پلکانی دوره ای امکانپذیر است.

در روش پلکانی سالانه طول دوره پلکانی ۱۲ ماه و اقساط ماهیانه هر ۱۲ ماه با ضریب افزایش ۵ درصد محاسبه و در روش پلکانی دورهای، طول دوره پلکانی ۴۸ ماه و اقساط ماهیانه هر ۴۸ ماه با ضریب افزایش ۲۰ درصد محاسبه می شود. اقساط تسهیلات با بازپرداخت ۱۲ ساله به روش ساده و بدون احتساب مبلغ بیمه برای وام ۶۰ میلیون تومانی در تهران ماهیانه حدود یک میلیون تومان و مبلغ اقساط تسهیلات ۵۰ میلیون تومانی در مراکز استانها و شهرهای با جمعیت ۲۰۰ هزار نفر جمعیت ماهیانه حدود ۸۰۳ هزار تومان و مبلغ اقساط تسهیلات ۴۰ میلیون تومانی در سایر شهرها ماهیانه حدود ۶۷۶ هزار تومان است. این تسهیلات برای خرید ساختمانهایی داده میشود که بیش از ۲۵ سال از تاریخ صدور پروانه ساختمانی آنها نگذشته باشد.

جزییات وام خانه اولیها

اما مسیر مستقیم که از راه سپردهگذاری شش ماهه و یک ساله در بانک میگذرد کمی هموارتر است. اگر سپرده شش ماه در بانک بماند به اندازه مبلغ سپردهگذاری شده و اگر یک سال در بانک بماند دو برابر مبلغ سپردهگذاری به آن وام تعلق میگیرد. تسهیلات صندوق پسانداز یکم که خاصه خانه اولیها است در دوبخش پرداخت می شود؛ اول گروهی که هم زوجین و هم غیرزوجین را شامل شده و تسهیلات آن ۸۰ میلیون برای تهرانیها، ۶۰ میلیون برای مراکز استانها و شهرهای بالای ۲۰۰ هزار نفر جمعیت و ۴۰ میلیون تومان هم برای سایر مناطق است.

گروه دوم هم زوجین هستند که چندی پیش بانک مسکن این تسهیلات را در این سه بخش برای زوجین به طور خاص افزایش داد و به ترتیب براساس مناطق جغرافیایی به ۱۶۰، ۱۲۰ و ۸۰ میلیون تومان رساند.

محاسبات نشان میدهد که با سود ۹.۵ درصدی اختصاص یافته به وامهای صندوق پسانداز یکم و بازگشت ۱۲ ساله، متقاضی وام ۸۰ میلیونی ماهانه حدود ۹۳۰ هزار تومان قسط و در مجموع ۵۴ میلیون تومان سود به بانک مسکن برمیگرداند. (بدین ترتیب قسط وام ۱۶۰ میلیون تومانی در تهران یک میلیون و ۸۶۰ هزار تومان است) همچنین برای وام ۶۰ میلیونی ماهانه حدود ۷۰۰ هزار تومان و سودمجموع ۴۰ میلیون تومان و برای وام ۴۰ میلیونی که اقساط نزدیک ۴۶۰ هزار تومانی دارد سود کل ۲۷ میلیون تومانی تعیین میشود.

همچنین برای زوجین، تغییرات سود به این ترتیب است که متقاضیان وام ۱۶۰ میلیونی باید ماهانه تا یک میلیون و ۸۶۰ هزار تومان قسط پرداخت کرده و در مجموع ۱۰۰ میلیون تومان سود بپردازند. همچنین وام ۱۲۰ میلیونی زوجین نیز اقساط ماهانه یک میلیون ۴۰۰ هزار تومانی و سود مجموع ۸۱ میلیون تومان را در بر میگیرد.

تخمین تعداد دریافتکنندگان تسهیلات مسکن تا سال آینده

اما موضوعی که در این میان مطرح میشود آن است که این وامها چه نسبت از افراد جامعه را میتواند در مسیر خانه دار شدن قرار دهد. برآوردها از ثبت نام روزانه حدود ۲۶۰ نفر برای استفاده از تسهیلات پسانداز مسکن یکم نشان میدهد تا یک سال آینده تعداد افرادی که از این وام استفاده خواهند کرد کمتر از ۱۰۰ هزار نفر خواهد بود. از سوی دیگر به دلیل بالا بودن قیمت اوراق تسه که همواره با نوسان همراه است و هم اکنون در محدوده ۹۰ هزار تومان قرار دارد و نیز نرخ سود ۱۷.۵ درصد این تسهیلات، تعداد افرادی که متقاضی دریافت این نوع وام هستند به شدت پایین آمده است.

بر همین اساس، یک کارشناس مسکن معتقد است: تعداد ناچیز مراجعات به بانک مسکن برای دریافت وام نشان میدهد تسهیلاتی که تا یک سال آینده پرداخت میشود با تقاضای بالقوه بازار مسکن همخوانی نخواهد داشت.

سید رضا قهاری افزود: طبقه متوسط به پشتوانه مشوقهای دولتی همچون وام مسکن وارد بازار خرید میشود و در صورتی که مشکل اشتغال و درآمد نداشته باشد حاضر است حتی بهرههای سنگین بدهد. اما میبینیم تعداد مراجعه کنندگان برای دریافت وام، با وجود کاهش نرخ تسهیلات به ۱۱ درصد، خیلی قابل توجه نیست و احتمالا با نرخ ۹.۵ درصد هم تحول چندانی در حجم تقاضا ایجاد نمیشود.

این کارشناس مسکن، تمهیدات لازم برای افزایش مدت بازپرداخت وام مسکن را ضروری دانست و گفت: در کشورهایی مثل انگلیس، برخی شهروندان مادامالعمر قسط مسکن میدهند اما رقم اقساط آنقدر پایین است که فشاری به افراد وارد نمیشود. ولی بانکهای کشور ما با اتخاذ سیاستهای کوتاه مدت اصرار دارند وام زود برگردد. بنابراین بانک مرکزی باید به ایجاد ساز و کارهای بلندمدت در پرداخت تسهیلات فکر کند و دولت و مجلس نیز بانکها را برای ارایه ابزارهای نوین کمک کنند.

ناکارآمدی تمرکز صرف بر روی یک ابزار تقویتی

در حال حاضر حدود ۲۲۰ نفر برای استفاده از تسهیلات مسکن به بانک مسکن مراجعه میکنند که با محاسبه تعداد افرادی که تا یک سال آینده وارد بازار مسکن خواهند شد به رقمی کمتر از ۱۰۰ هزار نفر می رسیم؛ در حالی که تعداد متقاضیان مصرفی بخش مسکن سالیانه یک میلیون نفر است. لذا اثرگذاری ناچیز افزایش تسهیلات برای رونقبخشی به بخش مسکن، ناکارآمدی تمرکز صرف بر روی یک ابزار تقویتی را اثبات میکند.

یک استاد دانشگاه تهران در این خصوص بیان میکند: تمرکز صرف بر روی کاهش سود تسهیلات مسکن، کوچک کردن صورت مساله رکود این بخش است.

بیتالله ستاریان اظهار کرد: به اعتقاد من مسوولان تمام جوانب رکود مسکن را در نظر نگرفتهاند. ظاهرا دولت صورت مساله را کوچک میکند و بعد به فکر حل آن میافتد. مثلا فکر میکنند فقط باید بر روی افزایش تسهیلات به ۱۶۰ میلیون تومان یا کاهش نرخ سود آن به ۹.۵ درصد متمرکز شوند؛ در حالی که تمام جوانب رکود مسکن به وام مربوط نمیشود.

وی افزود: زمانی که دولت یازدهم شروع به افزایش تسهیلات کرد و آن را به ارقام ۷۰-۸۰ میلیون تومان رساند ما بیان کردیم که ابعاد رکود عمیقتر از آن است که با این ارقام بشود آن را برطرف کرد. لذا باید تسهیلات بالا برود که این اتفاق افتاد. بعد به فکر افتادند که سود را دو سه درصد پایین بیاورند که البته اقدام خوبی بود اما تحریک تقاضا صرفا از طریق یک ابزار محقق نمیشود.

این کارشناس مسکن در پاسخ به این سوال که آیا تعداد روزانه ۲۲۰ نفر ثبت نام دریافت وام مسکن خانه اولیها میتواند پاسخگوی نیاز واقعی بخش مسکن باشد، گفت: خیر، دولت باید به فکر ایجاد ابزارهای مالی جدید در بخش مسکن باشد؛ زیرا صندوقهای پسانداز منابع محدودی دارند و به هیچ عنوان جوابگوی تقاضای انباشته شده بازار مسکن نیستند. لذا دولت باید از روشهای دیگر همچون جذب منابع مالی سرمایهگذاری خارجی اقدام به رفع رکود مسکن کند.

ستاریان علت افزایش نسبی معاملات مسکن تهران نسبت به سال قبل را بحث روانی برجام دانست و خاطرنشان کرد: بعد از امضای برجام انتظار داشتیم که هم اکنون بخش ساختمان وارد رونق شود اما این مساله به تاخیر افتاد؛ زیرا نتایج برجام در اقتصاد کمتر دیده شد. البته برجام اثر روانی مختصر خود را ایجاد کرد که همین افزایش حدود ۲۰ درصدی معاملات مسکن تهران به همین دلیل است.

وی پیش بینی کرد: بخش مسکن حداقل تا سه چهار ماه آینده در رکود باقی بماند.